Как получить налоговый вычет на покупку квартиры

Налоговый вычет при покупке квартиры предоставляется гражданам по правилам ст. 220 НК РФ. Норма закрепляет основные принципы использования льгот, определяет лимиты, вводит прочие правила. Процедурные аспекты раскрываются ведомственными распоряжениями ФНС РФ и правительственными постановлениями.

Коротко о самом важном:

|

Максимальная сумма налогового вычета при покупке квартиры |

260 000 рублей |

|

Максимальная сумма налогового вычета с процентов, уплаченных по ипотечному кредиту |

390 000 рублей |

|

Когда появляется право на вычет при покупке квартиры |

На следующий календарный год после получения документов о праве собственности на недвижимость |

|

Когда подавать на вычет |

До 30 апреля текущего года (при оформлении вычета за предыдущий год) |

|

Вычет для супругов |

Оба супруга могут подавать на налоговый вычет |

|

Способы получить налоговый вычет |

Через ФНС либо через работодателя |

Из статьи вы узнаете

Кто вправе воспользоваться вычетом

Рассчитывать на освобождение от налогов при покупке жилого помещения вправе лишь физические лица. Именно они признаются плательщиками НДФЛ. Льгота представляет собой уменьшение облагаемого налогом дохода. При этом заявитель должен фактически делать отчисления в бюджет (например, работать по трудовому контракту).

Большое значение имеет ставка. Воспользоваться вычетом могут два типа налогоплательщиков:

|

Граждане РФ |

Налоговые резиденты РФ |

|

Доходы россиян облагаются НДФЛ по ставке в 13% вне зависимости от места проживания. |

Право применять тариф в 13% приобретают иностранцы и лица без гражданства, законно пребывающие на территории России не менее 183 дней в году (ст. 207 НК РФ). |

Льгота не распространяется на вознаграждения физических лиц, облагаемых по иным ставкам. Так, нельзя учитывать при расчете вычета суммы, полученные в качестве дивидендов. Не могут сослаться на ст. 220 НК РФ и граждане, выигравшие в лотерею.

Условия и лимиты в 2024 году

От обложения налогом на доходы освобождаются средства, фактически потраченные на приобретение квартиры, дома или иного жилья. Недвижимость должна находиться на территории России. Сделки разрешается совершать на первичном и вторичном рынке. Не допускается приобретение самовольных построек.

При этом пунктом 3 ст. 220 НК РФ установлен максимум. Заявить к вычету покупатели вправе не более 2 миллионов рублей. Это означает, что предельное возмещение по НДФЛ не может превышать 260 000 в отечественной валюте.

Учету подлежат следующие затраты:

- выкупная стоимость жилого помещения;

- вознаграждение за земельный участок под ним;

- издержки на отделочные материалы;

- плата за проведение ремонта, в том числе проектирование таких работ.

Пример № 1. Три гражданина приобретают квартиры. Иванов заплатит за жилье 1 700 000, Петров – 2 000 000, а Сидоров 2 250 000 рублей. Все они подадут в налоговую инспекцию заявление о возмещении излишне взысканного налога со ссылкой на имущественный вычет. Выплата будет рассчитываться следующим образом:

|

Иванов |

Петров |

Сидоров |

|

1 700 000 × 13% = 221 000 |

2 000 000 × 13% = 260 000 |

2 250 000 × 13% = 292 500 292 500 ≥ 260 000 К возмещению 260 000 |

Важно понимать, что лимит может исчерпываться постепенно. Если гражданин приобретет несколько жилых помещений общей стоимостью 2 млн. рублей, он сможет заявить к вычету всю сумму расходов. Правило распространяется на сделки, совершенные после 01.01.2014 года. Физлицам, воспользовавшимся льготой ранее, «добрать» сумму не удастся.

Обратите внимание! Если налогоплательщик заявляет вычет в течение нескольких лет, придерживаться необходимо лимита, утвержденного на дату покупки недвижимости. Последующее увеличение норматива на законодательном уровне не повлечет расширения прав.

Лимит увеличивается при покупке квартиры в кредит. Это обусловлено необходимостью не только гасить задолженность, но и оплачивать проценты. Максимальный размер вычета для заемщиков составляет 3 млн. рублей. При этом кредит должен быть целевым. Норматив расходуется только на уплаченные налогоплательщиком проценты. Особенностью этого вычета является предоставление всего на один объект. Использовать остаток со ссылкой на другой ипотечный заем не получится.

Пример № 2. Гражданин Ромашкин приобрел квартиру в ипотеку за 2 000 000 рублей. По окончании срока договора ему предстоит не только выплатить задолженность, но и погасить проценты в сумме 3 000 000. Предположим, что ежегодно их сумма будет составлять 300 000 рублей. Расчет имущественного вычета выглядит следующим образом:

|

Основной |

2 000 000 × 13% = 260 000 |

|

|

Дополнительный |

За весь период |

3 000 000 × 13% = 390 000 |

|

Ежегодно |

300 000 × 13% = 39 000 |

|

Каждый из лимитов будет расходоваться отдельно.

Другим важным условием является реальная уплата НДФЛ. Настаивать на предоставлении льготы вправе лишь те заявители, у которых имеется облагаемый налогом доход. Возместить из бюджета суммы без предварительной их оплаты нельзя. Мера направлена на пресечение попыток неосновательного обогащения.

Пример № 3. Гражданин Иванов трудится на предприятии несколько лет. Работодатель регулярно удерживает из его зарплаты НДФЛ по ставке 13%. Его сосед Петров является индивидуальным предпринимателем и применяет упрощенный налоговый режим. Оба физлица покупают квартиры стоимостью 1 500 000 рублей. Однако воспользоваться имущественным вычетом сможет только Иванов. Он вправе требовать возмещения излишне перечисленных налогов в текущем году, либо настаивать на освобождении от них в будущем. У Петрова такой возможности не появится, так как его доход облагается по правилам УСН.

Третье условие получения льготы – однократность. Воспользоваться механизмом освобождения от налога разрешается 1 раз в жизни. Исключений законом не предусмотрено.

И, наконец, четвертым требованием является использование собственных средств. На приобретение недвижимости налогоплательщик должен потратить личные заработки и накопления. Допустимым вариантом становится привлечение заемных средств (ипотеки).

При покупке жилья у взаимозависимого продавца права на налоговый вычет не возникает. Перечень таковых содержится в ст. 105.1 НК РФ. В список включены близкие родственники. Не получится реализовать механизм и при приобретении квартиры на средства работодателя или государственной поддержки (п. 5 ст. 220 НК РФ).

Порядок предоставления вычета: способы, сроки, документы

Налогоплательщик вправе выбрать один из двух вариантов. Каждый из механизмов является законным и требует тесного взаимодействия с территориальной инспекцией.

|

Сразу после покупки недвижимости |

По итогам года |

|

Налоговый вычет предоставляется в заявительном порядке. Покупатель квартиры может обратиться в ИФНС по месту жительства. Унифицированной формы нет. Заявку составляют произвольно, указывая персональные данные и ИНН. Образец опубликован на сайте налоговой службы и также доступен для скачивания ниже. Перечень подтверждающих право документов закреплен п. 3 ст. 220 НК РФ. Кодекс признает обязательными договор покупки недвижимости, а также расходные квитанции или платежные поручения. К моменту подачи заявления переход права должен быть зарегистрирован в ЕГРН. При приобретении объекта на заемные средства потребуется также кредитное соглашение. Если часть жилья покупается на имя ребенка до 18 лет, потребуется подтвердить родство. Доказательствами станут копии свидетельства о рождении или решения об установлении опеки/попечительства. На рассмотрение заявления отводится 30 дней. По итогам процедуры налогоплательщик получает уведомление об освобождении от НДФЛ. Форма утверждена распоряжением ФНС РФ № ММВ-7-11/3@. В извещении указывается сумма налога, которую разрешается обнулить. Документ адресуется конкретному работодателю и выдается на 1 год. С этого момента удержание налога с заработка прекращается. Если налогоплательщик меняет место трудоустройства, проходить процедуру нужно повторно с учетом остатка лимита. Оформлять уведомление разрешается ежегодно до полного исчерпания. |

Приобретение квартиры дает право на восстановление из бюджета излишне удержанного налога. Для этого необходимо сдать декларацию 3-НДФЛ. Бесплатные программы по заполнению отчета можно найти на портале госуслуг. В бухгалтерии работодателя запрашивается справка о доходах за год. Документ составляется по форме 2-НДФЛ. Далее формируется базовый пакет приложений к заявлению. В него входят договор покупки, соглашение о целевом займе, платежные поручения или квитанции. Вместе с декларацией и подтверждающими документами в инспекцию подается заявление о возмещении налога. В нем указываются банковские реквизиты для зачисления средств. Обратиться за вычетом в этом порядке можно не ранее 1 января следующего за покупкой года. Конечным сроком подачи деклараций 3-НДФЛ считается 30 апреля (ст. 229 НК РФ). |

Право на вычет при покупке квартиры возникает у физлица сразу после регистрации в ЕГРН. А вот возмещать налог с доходов, потраченных на уплату процентов по кредиту, придется ежегодно. К общему пакету документов необходимо будет прилагать график погашения займа с детализацией взносов.

Гражданам следует помнить о сроках давности. Заявить право на вычет разрешается в течение 3 лет с момента совершения расходов. Возмещение излишне уплаченных средств производится за год, в котором совершалась покупка. Остаток переносится на будущие периоды. Исключение сделано только для пенсионеров.

Инструкция по заполнению декларации

Правила составления отчетности определены ст. 229 НК РФ. Подать сведения в территориальную инспекцию налогоплательщики обязаны самостоятельно до 30 апреля. Декларации направляются по итогам календарного года. Форма документа утверждена приказом ФНС РФ № ММВ-7-11/569@.

Если целью гражданина является получение имущественного вычета, заполнить потребуется следующие разделы:

- Титульный лист. Данные налогоплательщика указываются заглавными русскими буквами. Отражению подлежат ФИО, ИНН, адрес заявителя, а также дата рождения, серия и номер паспорта.

- Раздел 1. Здесь указываются код бюджетной классификации, ОКТМО и сумма налога, подлежащая возврату. В строке 040 проставляется «0».

- Раздел 2. Страница заполняется с опорой на справку 2-НДФЛ. Налогоплательщик должен внести сумму полученного за год дохода и размер удержанного работодателем налога.

- Лист А. В декларации обязательно указываются источники заработка физлица. Отражению подлежит наименование компании, идентификационный номер и ставка НДФЛ.

- Лист Д1. Раздел посвящается объекту недвижимости. Налогоплательщик указывает его местонахождение, а также фактическую сумму расходов. Далее идет расчет вычета с опорой на годовой доход и лимиты.

Декларация подписывается заявителем либо его доверенным представителем. Во втором случае к базовым приложениям добавится копия нотариально удостоверенной доверенности.

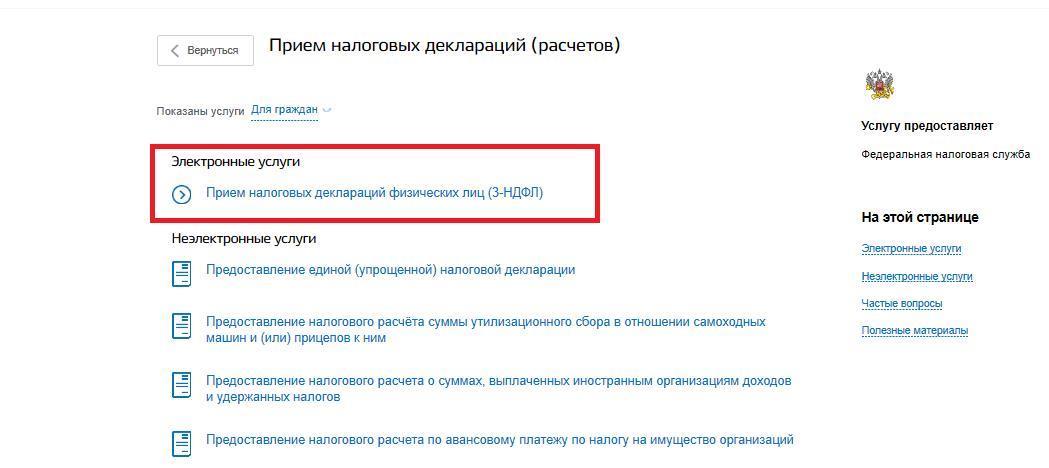

Подать форму 3-НДФЛ можно лично в территориальную налоговую инспекцию. Удаленно сделать это позволяет портал государственных услуг и личный кабинет на сайте ФНС РФ. Для отправки электронного документа потребуется квалифицированная цифровая подпись.

Особенности получения имущественного вычета: частные случаи

Порядок предоставления льготы может меняться в зависимости от условий покупки квартиры. От общих правил придется отступить, если:

- Жилье приобретается супругами. При переходе недвижимости в общую совместную собственность право на имущественный вычет возникает у обоих покупателей. Обратиться с заявлением может как муж, так и жена. При этом лимит в 2 000 000 (3 000 000) рублей будет закреплен за каждым из них. Строгой пропорции не установлено. Супруги самостоятельно решают, кто и какую сумму заявит к вычету (письмо ФНС РФ № ГД-4-11/23004@).

- Недвижимость приобретается в долевую собственность (не супруги). В этом случае имеют значение фактические расходы. Льгота предоставляется каждому из новых владельцев в рамках потраченных ими средств.

- Оформлена ипотека. Если квартира приобретена на заемные средства, покупатель вправе получить два вычета. Один из них будет связан с тратами на жилье, а второй – с уплатой процентов. Ограничение по размеру льготы не применяется при приобретении недвижимости до 2014 года. От налога освобождается реальная стоимость ипотеки.

- Покупка квартиры пенсионерами. Уступить право на вычет нельзя. Если недвижимость приобретается гражданином, получающим пособия, воспользоваться льготой не удастся. Пенсионеры не являются плательщиками НДФЛ. Шанс появляется при трудоустройстве или недавнем выходе на заслуженный отдых. Пунктом 10 ст. 220 НК РФ закреплен механизм возмещения налога за предшествующие годы. Этот период не превышает 3 лет и отсчитывается с момента назначения пенсии.

- Приобретение недвижимости семьей с несовершеннолетними. Если квартира покупается родителями или опекунами, претендовать на вычет можно. Распределение долей в праве собственности значения иметь не будет. Порядок подачи документов не изменится. При расчете налоговой льготы лимит израсходуют именно законные представители. В будущем детям разрешается воспользоваться механизмом вновь при покупке другой недвижимости.

Особого внимания заслуживают случаи приобретения земли под строительство жилого дома. Заявить право на вычет разрешается только после регистрации капитального сооружения. Срок давности в три года начинает течь лишь с этого момента.

В заключение отметим, что тема имущественных вычетов регулярно поднимается налоговыми органами. Контролирующая служба опубликовала на ведомственном сайте пошаговые инструкции, разъяснения и рекомендации. В территориальных инспекциях граждан бесплатно консультируют. Доступные же веб-сервисы помогают самостоятельно оформить все необходимые документы.

Как получить льготную ипотеку под 6 процентов годовых

Ипотека с господдержкой в 2020 году реализуется на основании правительственного постановления № 566. Программа ограничена во времени.

30.06.2020

Как получить льготный кредит для малого бизнеса

Получить льготный кредит для бизнеса могут предприниматели, которые ведут собственный небольшой бизнес и не имеют долгов по налогам и зарплате.

23.02.2020

Как семье с ребенком инвалидом получить жилье

Получение жилья семье с ребенком-инвалидом — одна из социальных льгот. Недвижимость может предоставляться в наем или передаваться в собственность, главное — соответствовать установленным требованиям и знать порядок получения привилегии.

07.08.2020

Как зарабатывать на Яндекс Дзен

В статье поговорим о том, как и сколько зарабатывают блоггеры на Яндекс Дзен и как добиться успеха на этой платформе.

24.03.2020

Кем работать, если ничего не умеешь

Кем пойти работать, если ничего не умеешь. Если нет образования, кроме неполного среднего, и пока непонятно, к чему тянет.

28.03.2020

Как получить квартиру от государства

Как получить квартиру от государства Господдержка при покупке жилья в России

Господдержка при покупке жилья в России