Как начать инвестиции в акции, облигации и другие ценные бумаги

Привет, друзья. В этой статье я постараюсь максимально просто и доходчиво рассказать о том, как начать инвестировать в акции, облигации и другие ценные бумаги новичку. Далее только полезная информация и конкретная пошаговая инструкция к действию.

Краткое содержание статьи

Вы уже готовы инвестировать?

Перед тем как переходить непосредственно к описанию процесса формирования портфеля и покупки активов на фондовом рынке, важно ответить для себя на главный вопрос: готовы ли вы вообще инвестировать?

Вы готовы если:

- Погасили все свои потребительские кредиты;

- Сформировали финансовую подушку безопасности, которой вам хватит на 4-6 месяцев жизни, в случае потери текущих доходов. Эти деньги должны храниться в надежном месте, например, на банковском вкладе, и не должны использоваться как инструмент инвестирования;

- Вы готовы инвестировать долго;

- Вас не пугает, что стоимость вашего инвестиционного портфеля иногда может сильно уходить в минус (даже по годовому итогу);

- Вы готовы докупать акции в момент сильной просадки, а не продавать их с желанием «хоть что-то спасти».

Если ваш ответ на все эти вопросы «Да», то продолжаем разговор.

Как начать инвестиции с 1000 рублей

Если вы уже сформировали финансовую подушку безопасности и сверх этого располагаете пусть даже совсем небольшой суммой денег, которые готовы начать инвестировать в ценные бумаги, то пора переходить к практическим действиям.

Даже 1000 рублей будет вполне достаточно для старта. На эти деньги можно купить акции многих российских компаний, а также облигации и некоторые биржевые Фонды. Наглядное подтверждение этому факту вы найдете в моей статье «Как начать копить деньги». Там я ежемесячно выкладываю отчет о своих инвестициях в акции и ETF на 1000 рублей и сравнивают доход от этих операций с доходом по банковскому депозиту.

Как начать инвестировать в акции: пошаговая инструкция

Начать инвестиции в акции, облигации и другие ценные бумаги – процесс не более сложный, чем открыть счет в банке.

Главная задача на начальном этапе – это грамотно сформировать свой инвестиционный портфель и, по возможности, регулярно пополнять его, докупая перспективные акции (это для тех, кто втянется в процесс и захочет следить за рынком), или просто периодически усреднять стоимость просевших активов (т.е. если акции в вашем портфеле сильно упали в цене, то имеет смысл докупить их).

Далее разберем все пошагово.

Шаг 1. Определиться с целями и стратегией инвестирования

Начинающему и неопытному инвестору стоит ориентироваться исключительно на «пассивные портфельные инвестиции» и забыть про всякого рода спекуляции на рынке ценных бумаг.

Что такое «пассивные портфельные инвестиции»?

Если очень кратко, то суть таких инвестиций заключается в том, что вы изначально формируете хорошо диверсифицированный портфель, состоящий из разных активов (акции, облигации, фонды, драгметаллы) и не пытаетесь заработать на спекуляциях, а просто пассивно наблюдаете за тем, как ваш портфель растет в цене (за счет роста стоимости входящих в него активов, а также получаемых от них дивидендов).

Манипуляции с таким портфелем предельно простые (усреднение стоимости, ребалансировка), а их регулярность определяется исключительно вашим желанием и возможностями. Можно один раз сформировать инвестиционный портфель и проверять его раз в 6-12 месяцев. А можно ежемесячно докупать акции, если есть такая возможность.

Но чтобы лучше понять суть пассивных инвестиций, очень советую посмотреть видео Сергея Спирина (профессиональный инвестор, автор сайта assetallocation.ru), которое все окончательно расставит по своим местам.

Шаг 2. Открыть ИИС или брокерский счет

После того как вы определились со стратегией своих инвестиций, пора переходить к первому практическому шагу – выбрать брокера и открыть у него брокерский счет. Это может быть ИИС или обычный брокерский счет. Далее разберемся, какой вариант вам больше подойдет.

Как выбрать брокера?

Сейчас на российском рынке большое число брокеров, которые дают быстрый доступ для простых людей на рынок ценных бумаг. Все они имеют свои достоинства и недостатки, но в целом предоставляют приблизительно одинаковые услуги. Советовать здесь сложно.

Если этот вопрос для вас принципиально важен, то вы можете:

- Самостоятельно провести сравнительный анализ брокеров. Для этого выберите хотя бы 5 компаний, сравните их предложения, тарифы, отзывы в интернете. Чтобы упростить этот процесс, вот здесь вы найдете Топ-5 российских брокеров (народный рейтинг) со ссылками на их сайты и условия обслуживания.

- Выбрать брокера при своем банке. Например, если вы обслуживаетесь в Сбербанке, то можете там же открыть и брокерский счет. На данный момент брокерские услуги предоставляют такие финансовые организации как Тинькофф, Сбербанк, ВТБ, Открытие.

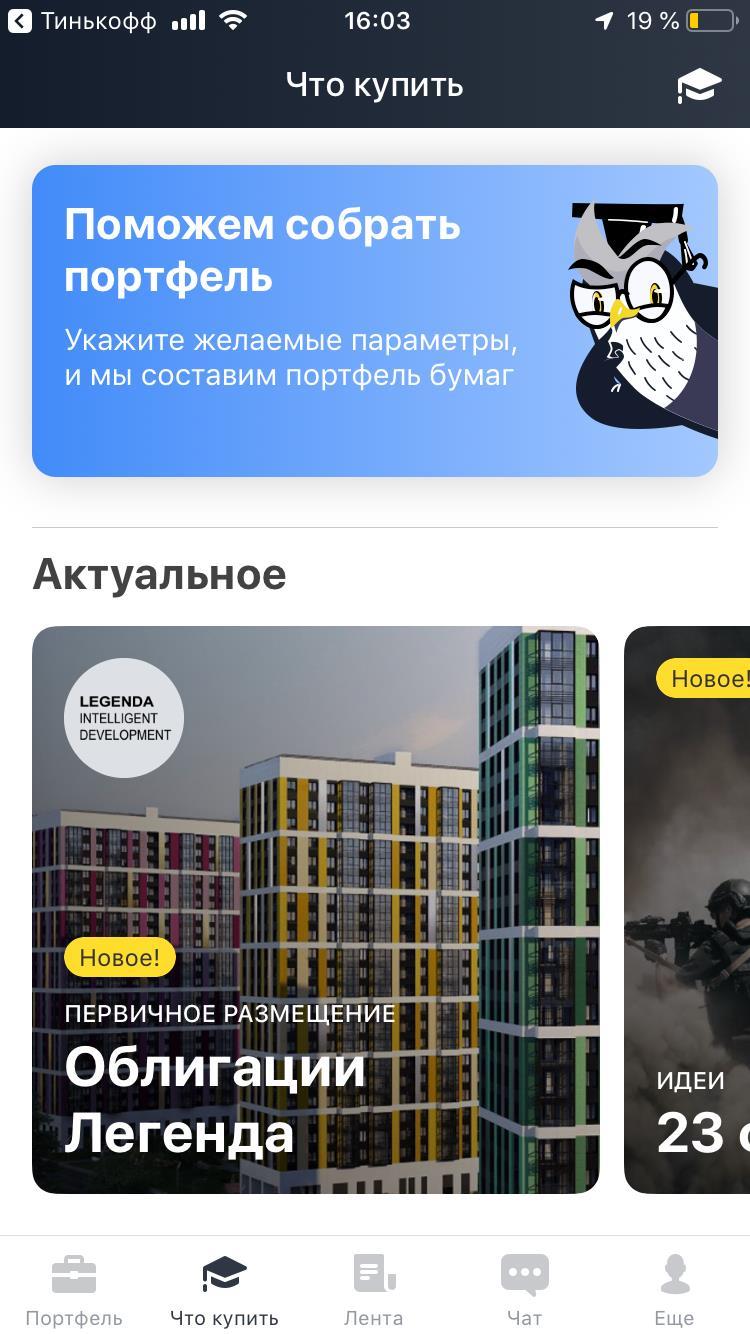

Личное мнение. Я инвестирую через Тинькофф Инвестиции и, по моему личному мнению, для начинающих инвесторов – это наилучший вариант. Банк имеем единую инфраструктуру, в которой вы видите все свои услуги (карты, кредиты, вклады, накопительные счета, инвестиции и т.д.), а еще очень много интересной и полезной информации именно по инвестированию: удобный каталог, инвестиционные идеи, коллекции, советы и прогнозы и т.д. Т.е. весь процесс покупки акций становится предельно простым и прозрачным, как в обычном интернет-магазине.

Что лучше: ИИС или брокерский счет?

Обо счета очень похожи, но между ними все же есть ряд существенных различий.

Что получает человек, открыв обычный брокерский счет:

- Доступ к рынку ценных бумаг (акции, облигации, фонды, валюта, фьючерсы и т.д.);

- Возможность неограниченного пополнения счета;

- Обязанность ежегодно уплачивать подоходный налог в размере 13% с прибыли от операций, полученной на брокерском счете (если она была зафиксирована).

При открытии ИИС человек получает все те же возможности, а также одно существенное преимущество: возможность получить налоговый вычет (либо с внесенной на счет суммы, но не более 52 000 рублей в год; либо с полученного на бирже дохода, т.е. не нужно будет платить подоходный налог 13% от прибыли с операций на бирже);

Кроме того на владельцев ИИС накладываются следующие ограничения:

- Чтобы иметь возможность воспользоваться налоговым вычетом, нужно продержать средства на счете минимум 3 года. Пополнять счет можно, покупать и продавать активы можно, а выводить деньги – нельзя. В случае вывода денег со счета (даже частичного) это автоматически приведет к его закрытию, а ранее полученные суммы налоговых вычетов придется вернуть.

- Максимальная сумма ежегодного пополнения ИИС – 1 000 000 рублей;

- У одного человека может быть только один ИИС.

Таким образом, ИИС стоит открывать если:

- Вы точно уверены, что не будете извлекать деньги со счета как минимум 3 года;

- Вы точно уверены, что не захотите внести на счет сумму, превышающую 1 млн. руб. в год;

- У вас «белая» зарплата, которая позволит вам получать налоговый вычет по ИИС, увеличивая тем самым ваш капитал.

- Вы абсолютно точно уверены, что вам подходит выбранный брокер. Сменить его и перенести активы на новый ИИС не получится.

В других случаях стоит открывать обычный брокерский счет.

Шаг 3. Сформировать портфель

А теперь самое интересно. Пора покупать активы!

Каким образом сформировать свой инвестиционный портфель? Какие финансовые инструменты в него добавить?

Есть очень много разных подходов к формированию инвестиционного портфеля. Вот 4 наиболее простых из них, которыми чаще всего пользуются начинающие инвесторы:

1.Портфель из биржевых Фондов

Биржевые фонды или ETF – это готовые портфели ценных бумаг или других активов. Т.е. ETF – это практически отдельный самостоятельный портфель, в который могут входить акции, облигации, драгоценные металлы, валюта и т.д. - в разных долях и пропорциях. Вкладываясь в биржевой фонд, вы покупаете долю в этом портфеле.

При выборе ETF нужно обращать внимание на его структуру и то, как он диверсифицирован по отраслям и странам. Нужно стараться добавлять в свой инвестиционный портфель максимально разноплановые фонды, не пересекающиеся по активам.

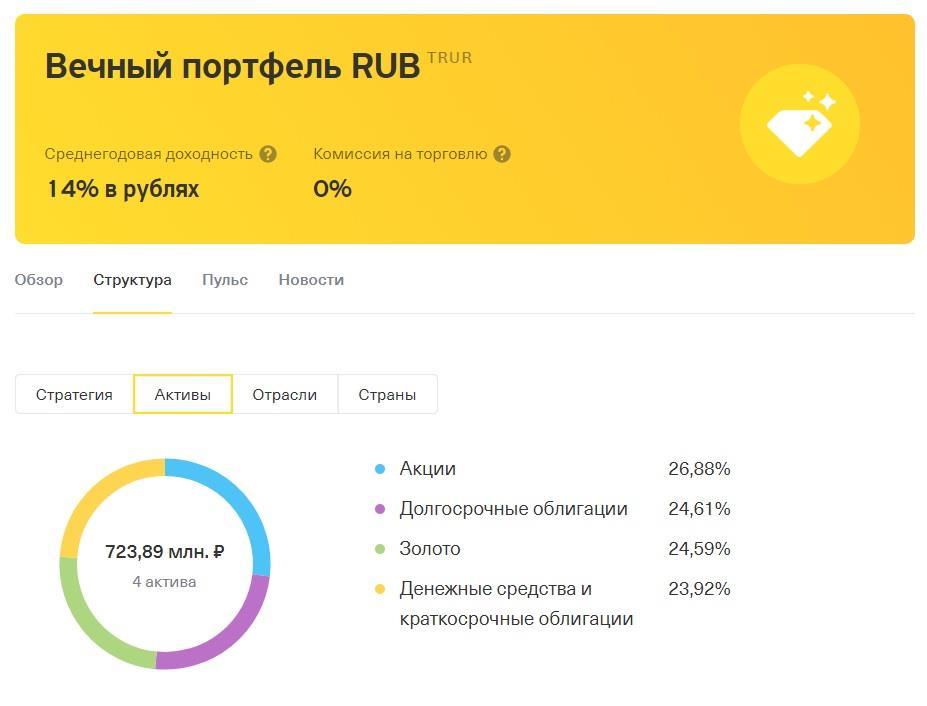

Вот пример одного из биржевых фондов Тинькофф Капитал. Все очень наглядно и прозрачно:

В большинстве случаев стоимость 1 лота ETF совсем небольшая, поэтому даже на 1000 рублей вы можете добавить в свой портфель несколько разных ETF. Пример моего портфеля, состоящего из биржевых Фондов, можно посмотреть в статье про накопление денег.

2.Портфель из «знакомых брендов»

Вы просто покупаете акции тех компаний, услугами и продукцией которых сами пользуетесь в повседневной жизни, которым доверяете и которые у вас на слуху.

Примеры:

- Вы много летаете и предпочитаете пользоваться исключительно услугами Аэрофлота, так как вам нравится его сервис. Кроме того вы заметили, что рейсы Аэрофлота постоянно забиты до отказа и в большей массе люди лояльно относятся к этой авиакомпании. Значит, покупаете их акции.

- В вашем городе каждый день открывается новая кофейня Starbucks и поток людей к ним не иссекает. Покупаете акции старбакса.

- В стране начался какой-то вирус, и толпы людей выстроились за лекарствами в городские аптеки. Покупаете акции «Аптека 36,6».

- И т.д. принцип, я думаю, понятен.

О своем портфеле, сформированным с таким подходом, я писал в статье «Как удвоить капитал».

3.Портфель из рекомендаций

Еще один доступный способ собрать инвестпортфель – воспользоваться готовыми рекомендациями.

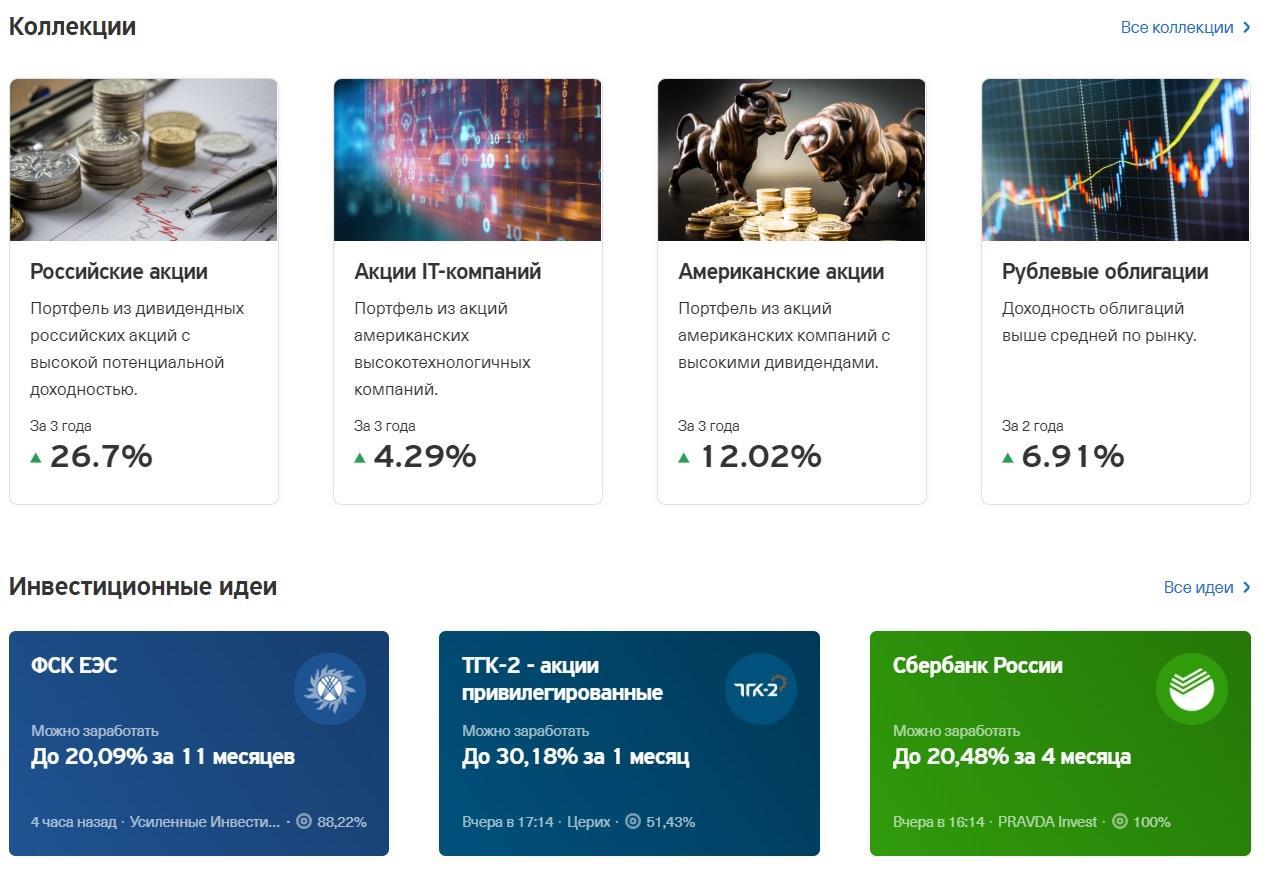

Многие брокеры предлагаю своим клиентам бесплатные рекомендации по покупке различных активов. В Тинькофф инвестициях этот момент особенно хорошо проработан. Там вы найдете различные коллекции акций, рекомендации и даже сможете пройти небольшой тест, по итогам которого вам предложат варианты для покупки активов в ваш портфель.

4.Обратиться к финансовому консультанту

И последний вариант, которым также часто пользуются начинающие инвесторы, это составление портфеля с привлечением профессионального консультанта. Здесь главное найти хорошего специалиста в этой области.

Совет. Лично я могу посоветовать сайт lk-school.ru. Там вы сможете проконсультироваться по вопросам составления портфеля, а также найдете очень много полезной информации совершенно бесплатно.

Если у вас остались какие-либо вопросы о том, как правильно инвестировать деньги в акции, облигации и паевые фонды, то задавайте их в комментариях. Отвечать на них буду я, а также люди из нашей команды, давно и успешно занимающиеся инвестированием.

хотелось бы инвестировать

Ответить

Как начать зарабатывать трейдингом даже если ты новичок?

Какие действия нужно совершить новичку, чтобы начать зарабатывать на рынке валют

03.03.2021

Открываете счет сейчас, а думаете потом. Что такое ИИС и как это работает?

Возвращать в семейный бюджет до 52 тысяч рублей ежегодно. И это на каждого супруга. Как? С помощью индивидуального инвестиционного счета.

05.04.2020

Как я начал инвестировать в криптовалюту. Час ИКС настал

Сегодня я купил свои первые крипто-монеты и хочу рассказать о том, насколько сложно самостоятельно начать инвестировать в криптовалюту с нуля.

06.05.2021

Самые реальные способы заработка в интернете без вложений и рисков

В статье я разберу 5 рабочих способов заработка в интернете, которые могут стать для вас полноценным источником доходов и еще 5, которые можно рассматривать лишь как дополнительный источник получение прибыли в сети.

18.06.2020

Ваши права на работе в связи с коронавирусом: оплата карантина и законность запретов

Оплата карантина в 2020 году производится согласно трудовому законодательству и правилам социального страхования. Право на выплаты сохраняют трудоустроенные граждане в режиме самоизоляции и дистанционные работники. Кроме того, получить компенсацию могут сотрудники в период вынужденного простоя.

07.04.2020

Топ-10 правил инвесторов мира

Топ-10 правил инвесторов мира